Usar o nome de um terceiro para abrir uma empresa pode ser considerado crime. Cuidado!

Usar o nome e dados pessoais de terceiros, pode ser considerado crime na hora de abrir uma empresa. Segundo o Código Penal (Decreto-Lei2.848/40), usar o nome de não sócios para ações burocráticas da empresa é considerado crime de estelionato.

As Implicações Legais da Abertura de Empresa em Nome de Terceiros

Abrir uma empresa no nome de outra pessoa, embora possa parecer uma estratégia para evitar responsabilidades ou aproveitar benefícios, pode ser um terreno perigoso. Essa prática, conhecida como “laranja” no jargão empresarial, é quando alguém utiliza o nome de um terceiro para registrar a empresa, ocultando seu próprio envolvimento.

Por que algumas pessoas consideram essa prática?

Existem várias razões pelas quais alguém pode pensar em abrir uma empresa no nome de outra pessoa. Pode ser para escapar de dívidas ou obrigações legais, aproveitar benefícios fiscais indevidos ou mesmo para manter a privacidade do verdadeiro proprietário. No entanto, é fundamental entender que tais ações podem ter consequências graves.

Contextualização dos riscos envolvidos

Ao optar por abrir uma empresa em nome de outra pessoa, você está se envolvendo em um ato que vai além da mera burocracia. Isso porque essa prática é considerada crime de falsidade ideológica.

Entendendo as Consequências Legais: Crime de Falsidade Ideológica

A falsidade ideológica ocorre quando alguém presta informações falsas ou oculta informações relevantes em documentos oficiais. No caso de abertura de empresas, isso ocorre quando alguém utiliza o nome de outra pessoa para registrar a empresa, omitindo a verdadeira relação entre as partes envolvidas.

Exemplos de situações que podem ser consideradas falsidade ideológica

Imagine que uma pessoa, sabendo que possui dívidas significativas, decida abrir uma empresa no nome de um parente, ocultando seu próprio envolvimento. Isso configura falsidade ideológica, pois as informações no registro da empresa não refletem a verdadeira situação.

Quais são as penalidades associadas a esse crime?

As penalidades para o crime de falsidade ideológica variam, mas podem incluir multas substanciais e até mesmo prisão, dependendo da gravidade do caso e da legislação do país. Além disso, a empresa registrada de maneira fraudulenta pode ser fechada, gerando perdas financeiras consideráveis.

Alternativas Legais para Abertura de Empresas

Felizmente, existem alternativas legais e éticas para a abertura de empresas. Uma opção é buscar orientação profissional, como a de um contador. Um contador pode ajudar a entender as obrigações legais, planejar a estrutura da empresa e garantir que tudo seja feito de acordo com a lei.

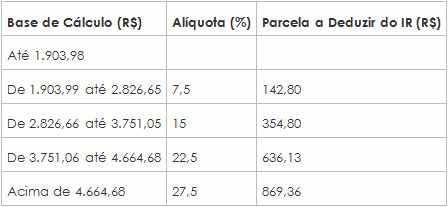

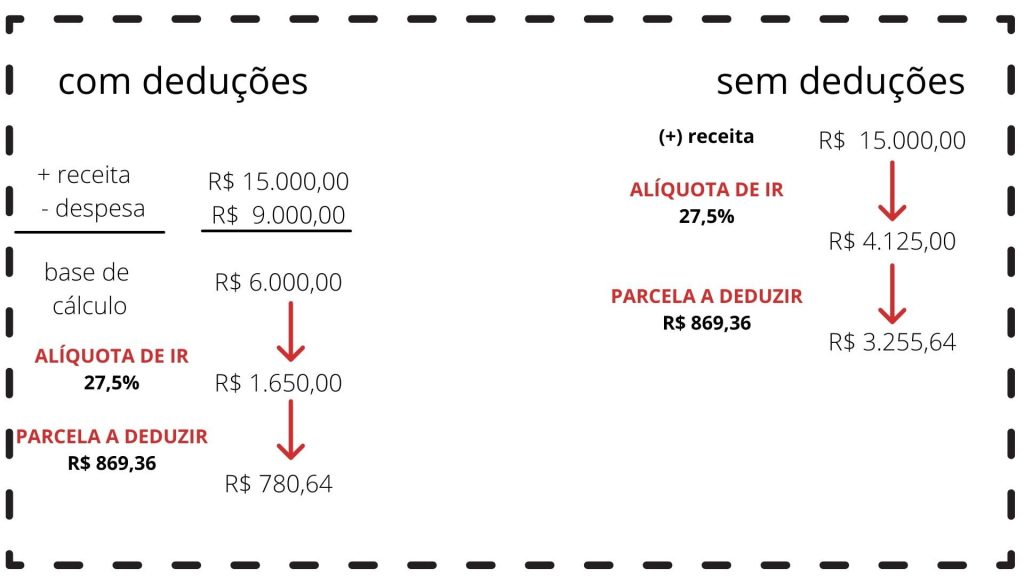

Planejamento tributário e estratégias de conformidade

Um contador também pode auxiliar no planejamento tributário, garantindo que a empresa pague os impostos de maneira adequada e aproveite os benefícios fiscais disponíveis legalmente. Além disso, eles podem fornecer orientações sobre como estruturar a empresa de maneira apropriada, evitando problemas legais futuros.

A importância de buscar orientação profissional

Abrir uma empresa é uma decisão importante, e as consequências de tomar atalhos duvidosos podem ser graves. Portanto, é crucial buscar orientação profissional, como a de um contador experiente, para garantir que a abertura da empresa seja feita de maneira legal e ética.

Meu chefe abriu uma empresa no meu nome!

Isso pode ocorrer por vários motivos, onde na maioria das vezes envolve a garantia de determinadas condições que poderiam ser perdidas, caso ele mesmo optasse pela abertura oficial do negócio.

Um dos casos mais comuns, é quando o chefe realiza a abertura em nome de seu funcionário para que não precise mais garantir à ele direitos trabalhistas, como o seguro desemprego. Pois assim, o empregado também estaria cometendo um crime.

Muito cuidado com esta situação, principalmente se forem ocorrer compras no nome da empresa. O CPF e os bens do dono da empresa, no caso da abertura de uma MEI, pode ficar comprometido.

Outro problema a ser mencionado é que o empresário possui dificuldade para obter crédito com seu nome e documentação, por possuir o nome sujo, realizando o uso de outra identidade.

Ou seja, trata-se, em geral, de um interesse único e exclusivamente do próprio empresário, não vale a pena considerar o que está em jogo.

Se você está sendo obrigado ou constrangido a aceitar essa situação, fique muito atento!

Precisa encerrar uma empresa? Fale com a JL Ramos!

Como saber se abriram uma empresa em seu nome?

Primeiramente é necessário considerar o que é preciso ocorrer para que o processo de abertura seja realizado, o que é variante de acordo com cada estado.

- Registro na Receita Federal do Brasil – CNPJ;

- Registro na Junta Comercial do Estado – NIRE;

- Registro na Prefeitura – alvará de funcionamento e ISSQN;

- Registro na Secretaria Estadual da Fazenda – Inscrição Estadual.

Esses registros, se enquadram na abertura de alguns tipos de empresas, mas são dispensáveis para MEIs, com isso podem ser o início para a pesquisa e são dados que podem ser verificados em uma consulta na própria Receita Federal do Brasil.

Para verificar os próprios dados, basta fornecer o seu CPF, pois o processo é gratuito, e devido a pandemia, a consulta também se tornou online.

Conclusão

Em resumo, abrir uma empresa no nome de outra pessoa é uma prática que pode ser considerada crime de falsidade ideológica, acarretando penalidades severas. Em vez de arriscar a saúde legal e financeira da sua empresa, é altamente recomendável buscar orientação profissional para garantir que tudo seja feito da maneira correta. Lembrando que um contador pode ser um parceiro valioso nesse processo, ajudando a tomar decisões informadas e em conformidade com a lei. Portanto, ao decidir abrir uma empresa, faça isso da maneira certa e conte com a ajuda de profissionais especializados.

Conheça a JL Ramos Contabilidade Campinas e abra sua empresa com segurança!