Antes de entrarmos no assunto central deste artigo, gostaria de questionar você nosso querido leitor:

Você sabe o que é o Simples Nacional ?

Para determinar se é possível ter mais de uma empresa no Simples Nacional, o primeiro

passo é compreender a natureza desse regime tributário.

Essa compreensão é crucial, pois as diretrizes para a adesão já oferecem uma resposta preliminar à sua dúvida.

Instituído em 2006 pela Lei Complementar 123, o Simples Nacional constitui um regime tributário destinado especificamente a microempreendedores individuais (MEIs), Microempresas (ME) e Empresas de Pequeno Porte (EPP).

Para que um empreendimento se qualifique para aderir a esse regime, são levados em consideração diversos elementos, tais como o faturamento anual, a atividade econômica exercida, a estrutura societária e a forma jurídica da empresa.

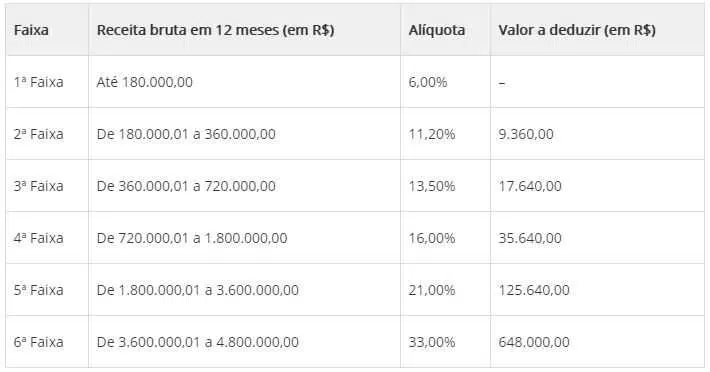

Quando se trata do faturamento, um dos principais pontos para responder à pergunta “Posso ter duas ou mais empresas no Simples Nacional?” é o limite máximo anual estabelecido, que é de R$ 4,8 milhões, distribuídos da seguinte forma:

- Até R$ 360 mil de faturamento nos últimos 12 meses para Microempresas (ME);

- De R$ 360 mil a R$ 4,8 milhões de faturamento nos últimos 12 meses para Empresas de Pequeno Porte (EPP).

Observação: No caso do MEI, Microempreendedor Individual, o limite de faturamento para enquadramento no Simples Nacional é específico e diferenciado para esse tipo de empresa.

Para determinar a parcela de imposto devido por cada empresa, é utilizado a Tabela do Simples Nacional, que categoriza os negócios em anexos e estabelece alíquotas com faixas de valores distintas, de acordo com a complexidade e natureza da atividade empresarial.

Posso ter/ser sócio de duas ou mais empresas no Simples Nacional?

A resposta é Sim;

É possível possuir duas ou mais empresas no Simples Nacional, desde que sejam observadas algumas condições específicas.

Você pode participar como sócio em duas ou mais empresas no Simples Nacional, desde que a soma do faturamento bruto de todas essas empresas não ultrapasse o limite estipulado, que é de R$ 4,8 milhões por ano.

Para exemplificar a possibilidade de ser sócio de várias empresas no Simples Nacional e responder à pergunta “Posso ter duas ou mais empresas no Simples Nacional?”, considere os seguintes casos relacionados ao faturamento.

Todas as empresas participam do Simples Nacional

Exemplo 1

Suponha que você tenha participação na EMPRESA 001, que opera sob o Simples Nacional, com uma receita bruta anual de R$ 2,5 milhões.

Posteriormente, recebe um convite para também participar da empresa EMPRESA 002, que opera no mesmo regime tributário, com uma receita anual de R$ 1,7 milhão.

Ao somar as receitas brutas de ambas as empresas, o valor total é de R$ 4,2 milhões. Portanto, dentro do limite estabelecido, não há restrições.

Exemplo 2

Suponha que você tenha estabelecido uma empresa, com uma receita anual de R$ 3,5 milhões.

Posteriormente, um amigo o convida para participar de uma outra empresa. No entanto, a receita bruta desse segundo empreendimento é de R$ 2,5 milhões ao ano.

Ao somar os faturamentos de ambas as empresas, o total é de R$ 6 milhões, ultrapassando o limite permitido.

Se a sociedade for concretizada, ambas as empresas serão desenquadradas do Simples Nacional e deverão migrar para outro regime tributário.

Posso ter/ser sócio de empresas no Simples Nacional em outras empresas não optantes desse regime?

O mesmo princípio se aplica caso você detenha mais de 10% do capital social em outras empresas que não aderiram a esse regime. Em outras palavras, se a outra empresa na qual você possui participação for tributada pelo Lucro Presumido ou Lucro Real, o limite de R$ 4,8 milhões é igualmente considerado.

Vamos considerar o exemplo abaixo:

Empresas de regimes tributários diferentes

Exemplo 1

Considere que você detenha 6% de participação em um empreendimento com um faturamento de R$ 3,5 milhões. Posteriormente, decide participar de outra empresa, que aderiu ao Simples Nacional, com uma receita bruta de R$ 2,5 milhões.

Apesar de a soma dos faturamentos ultrapassar os R$ 4,8 milhões, sua participação inferior a 10% na segunda empresa implica que ela não será desenquadrada do regime tributário em questão.

Exemplo 2

Entretanto, caso sua participação fosse superior a 10% no mesmo cenário anterior, a empresa que originalmente fazia parte do Simples Nacional seria excluída desse regime.

Essa norma está estabelecida na Lei Complementar mencionada anteriormente, a qual afirma:

“§ 4º Não poderá se beneficiar do tratamento jurídico diferenciado previsto nesta Lei Complementar, incluído o regime de que trata o art. 12 desta Lei Complementar, para nenhum efeito legal, a pessoa jurídica:

IV – cujo titular ou sócio participe com mais de 10% (dez por cento) do capital de outra empresa não beneficiada por esta Lei Complementar, desde que a receita bruta global ultrapasse o limite de que trata o inciso II do caput deste artigo”

Outras diretrizes para ser sócio de duas ou mais empresas no Simples Nacional

Além do faturamento, existem outras considerações que podem responder negativamente à pergunta “Posso ter duas ou mais empresas no Simples Nacional?”.

Essas normas dizem respeito especificamente à participação societária em outras empresas.

Portanto, para ser sócio de uma empresa enquadrada no Simples Nacional, é necessário que a sociedade seja composta com pessoa física, utilizando o CPF, e não como pessoa jurídica, utilizando o CNPJ.

Da mesma forma, não é permitido que outra empresa se torne sócia do seu empreendimento. Isso só é viável entre pessoas físicas, mesmo que elas possuam CNPJ em outro negócio.

Além disso, outras regras devem ser observadas para evitar o desenquadramento desse regime tributário:

- Não é permitido ter filiais ou sócios no exterior;

- Não são permitidos débitos e/ou dívidas com órgãos públicos;

- Não é permitida a realização de atividades financeiras pela empresa optante do Simples Nacional;

- Não são permitidas atividades relacionadas à produção e/ou venda de bebidas alcoólicas, cigarros, explosivos e outros no atacado;

- Não é permitido atuar como cooperativa ou Sociedade Anônima (S/A).

Seguindo essas diretrizes, não há impedimento para ser sócio de uma ou mais empresas no Simples Nacional.