Evite multas e juros na hora de entregar todas as declarações anuais necessárias, esteja atento aos prazos estipulados para não se atrasar. Utilizados pela Receita Federal, esses documentos tem o intuito de verificar o recolhimento de tributos, taxas e contribuições.

Nesta segunda-feira, encerra-se o prazo para declaração de três importantes documentos e para facilitar a sua vida, iremos lista-los para que você se informe e verifique a necessidade de realizar as declarações.

DEFIS

Declaração de Informações Socioeconômicas e Fiscais (DEFIS) é uma declaração obrigatória para as empresas optantes pelo regime do Simples Nacional. São elas as microempresas, empresas de pequeno porte e também as empresas inativas, que não faturaram no ano anterior.

Na DEFIS, devem estar presentes as seguintes informações financeiras da empresa : receitas, lucros, despesas, quantidade de empregados, participação dos sócios no capital social da empresa, ganho líquidos e doações para a campanha eleitoral. Esses dados precisam ser passados para a Receita Federal através do PGDAS (Programa Gerador do Documento de Arrecadação do Simples Nacional),

DASN-SIMEI

Mesmo estando inseridos no Simples Nacional, os microempreendedores individuais (MEI) precisam apresentar todos os anos a Declaração Anual do Simples Nacional (DASN-SIMEI), informando as receitas e operações realizadas no ano-calendário anterior, as informações de faturamento e contratação de empregado, caso exista.

Essa declaração deve ser feita através do Portal do Empreendedor, onde o microempreendedor individual realiza todas as operações necessárias

DIRPF

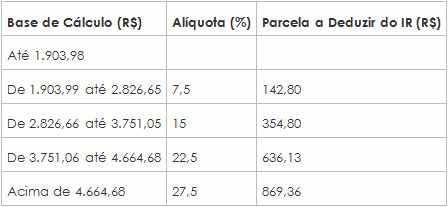

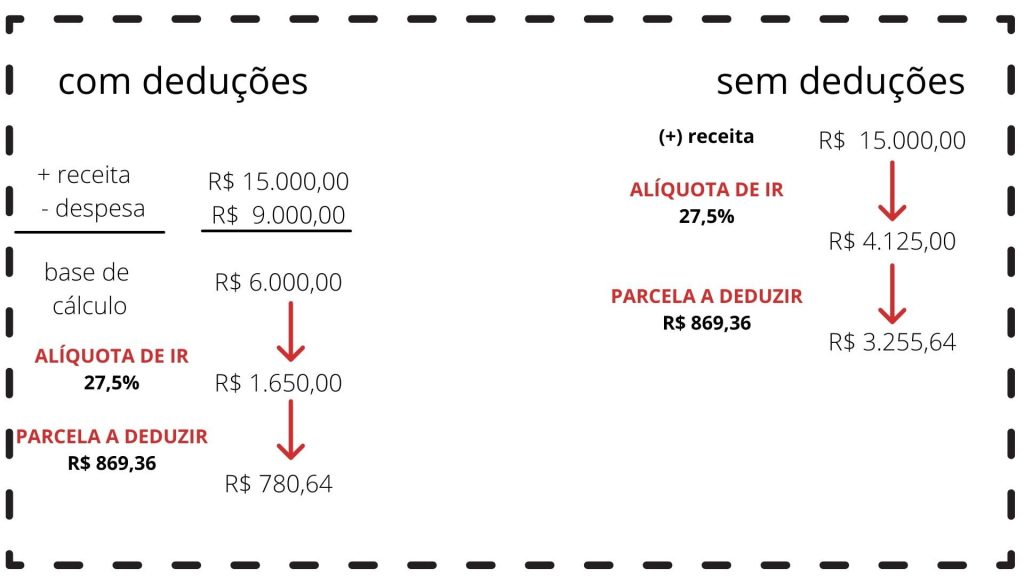

Os contribuintes que estão ativos como Pessoa Física, devem realizar anualmente a Declaração de Ajuste Anual do Importo de Renda da Pessoa Física (DIRPF), onde deve constar os registros dos rendimentos obtidos em 2020, principalmente aos que receberam mais de R$28.559,70 de renda tributável, como por exemplo salário, aluguéis, aposentadoria e etc. Aqueles que deixam de pagar o imposto ou atrasam o envio da declaração, serão cobrados pelo Atraso na Entrega de Declaração (MAED).

O prazo máximo para a entrega da declaração, é até as 23h59m. Acesse o e-CAC ou aplicativo para preencher as informações e envia-las para a receita dentro do prazo. O Programa Gerador de Declaração (PGD), fica a disposição para os que não conseguirem enviar as informações por outros portais, por isso não se atrase, o valor da multa é de R$165,74 podendo chegar a 20% do valor devido.